Paiements vers un pays à fiscalité privilégiée : des conditions de déductibilité précisées

Le Conseil d'Etat a tranché : quand un débiteur français verse une commission à une personne étrangère qui bénéficie d'un régime fiscal privilégié, les mécanismes anti-abus s'appliquent pleinement même si cette personne n'est qu'un intermédiaire qui la reverse au vrai bénéficiaire.

Dans sa récente décision Faraday(1), le Conseil d'Etat a pu apporter des précisions jusqu'alors inédites sur l'application du dispositif anti-abus qu'est l'article 238 A du Code Général des Impôts (" CGI "). Il a ainsi précisé que le fait que des commissions soient versées à une personne, qui n'était en réalité qu'un simple intermédiaire et qui les reversait par la suite au réel prestataire, était sans incidence : dès lors que la commission est versée à une personne qui bénéficie d'un régime fiscal privilégié(2), cela suffit à rendre applicables les dispositions de l'article 238 A du CGI.

Décision Faraday : Rappel des faits et du mécanisme de l'article 238 A du CGI

L'article 238 A est un dispositif anti-abus du CGI. Il prévoit que certains paiements, lorsqu'ils sont faits par une personne française à destination d'une personne étrangère qui bénéficie d'un régime fiscal privilégié, ne sont déductibles de son résultat fiscal que si le contribuable prouve :

1) que le paiement correspond à une prestation réelle et

2) que le montant qu'il a payé n'est pas exagéré. Il s'agit d'une inversion de la charge de la preuve, qui par exception repose dans cette situation sur le contribuable.

La société Faraday exerce une activité de commerce de détail de produits de luxe. Une part importante de ses ventes provient de touristes de Chine. Faraday a ainsi conclu un contrat de prestation de services avec une société hongkongaise aux termes duquel elle accepte de verser 25% du montant des achats effectués grâce aux clients apportés par les guides et agences voyages.

L'administration fiscale n'a pas contesté la réalité des prestations d'apport d'affaires, mais elle a toutefois considéré que le montant de la commission - 25% - était trop élevé. Elle a estimé qu'un montant de 10% serait normal et a redressé les résultats de la société Faraday à hauteur de la différence, en s'appuyant donc sur l'article 238 A du CGI.

C'est ici qu'intervient la nouveauté jurisprudentielle. La Cour Administrative d'Appel (" CAA ") de Paris(3) avait jugé que la société hongkongaise qui recevait les commissions n'en était pas le réel bénéficiaire car elle les reversait aux guides et agences de voyages - c'est-à-dire les réels bénéficiaires. Le juge d'appel considérait donc que la condition préalable à l'application de l'article 238 A du CGI - un versement à une personne bénéficiant d'un régime fiscal privilégié - n'était pas validée, car on ne devait pas considérer la société hongkongaise comme le réel bénéficiaire du versement.

C'est cette conception économique que le Conseil d'Etat censure : la CAA devait seulement " rechercher si le destinataire du paiement [...] était domicilié ou établi dans un État étranger [...] et y était soumis à un régime fiscal privilégié " et elle n'avait donc pas lieu de chercher plus loin le bénéficiaire effectif des paiements.

Focus sur la notion de bénéficiaire effectif

En fiscalité internationale, la notion de bénéficiaire effectif est une construction qui vise à éviter les abus dans les conventions fiscales bilatérales. Elle sert à refuser à une personne le bénéfice d'une convention fiscale si cette personne n'est pas le réel bénéficiaire du montant imposable en jeu. Cela vise par exemple le scénario où un contribuable interpose une société " coquille vide " dans un pays donné dans l'unique but de bénéficier d'un meilleur traitement fiscal. Il s'agit donc d'un raisonnement économique plus que juridique.

Au cas de Faraday, la CAA de Paris a considéré que la société hongkongaise, qui n'était qu'un simple intermédiaire par qui les commissions ne faisaient que transiter, n'était pas le bénéficiaire effectif des commissions, et que l'analyse pour déterminer si le paiement était fait à destination d'un bénéficiaire établi dans un pays à fiscalité privilégiée devait se faire au niveau du bénéficiaire effectif (ici : les guides touristiques).

La réponse du Conseil d'Etat

Le Conseil d'Etat rejette cette position et précise clairement que, dès lors que le paiement part d'une personne française à destination d'une personne étrangère bénéficiant d'un régime fiscal privilégié, l'article 238 A du CGI s'applique, et ceci peu importe que cette personne étrangère soit ou non le bénéficiaire effectif du paiement. Le Conseil d'Etat impose donc une lecture strictement juridique et non économique pour identifier le " bénéficiaire " au sens de l'article 238 A du CGI.

En revanche, le contribuable qui a réalisé un tel paiement doit avoir une approche économique pour prouver :

1) la réalité de la contrepartie au paiement et

2) la justesse de ce montant. Il a donc la faculté de démontrer qu'un service lui a bien été rendu pour le montant versé sans qu'il y ait besoin que le prestataire soit le bénéficiaire du paiement.(4)

Conclusions et aspects pratiques

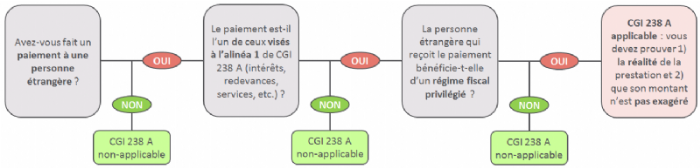

Le diagramme ci-dessous résume le raisonnement à suivre :

Pour en savoir plus

Serge Lambert, avocat manager et fait partie de l'équipe Prix de Transfert du cabinet Fidal

Valentin Lescroart, avocat associé au sein du cabinet Fidal, où il codirige le département Prix de Transfert

[1] CE 6e-10e ch. 5-6-2020 no 425789 et 425962, min. c/ Sté Faraday et Sté Faraday

[2] Une personne bénéficie d'un régime fiscal privilégié dès lors qu'elle paye significativement moins d'impôts que si elle avait été dans la même situation en France. À compter du 01/01/2020, le seuil est à 40% : si la personne aurait payé 100 d'impôts en France mais paye en réalité 60 ou moins d'impôt dans son pays, elle bénéficie d'un régime fiscal privilégié.

[3] CAA Paris 4-10-2018 no 17PA01759

[4] CE 7 mars 1990, n° 54533, 7e et 9e s.-s., SA Triumph France

Sur le même thème

Voir tous les articles Ecosystème